新的一年,房地產貸款也要執行更嚴格的全面監管。

2020年12月31日,中國人民銀行、中國銀保監會聯合發布《關于建立銀行業金融機構房地產貸款集中度的通知》(下稱《通知》 ),該通知對各級銀行的房地產貸款占比和個人住房貸款占比均設定上限,從2021年1月1日正式實施,要求不符合監管要求的銀行機構,應在2年或4年時間內完成業務調整。

對于設立房地產貸款集中度上限的原因,央行及銀保監會在答記者問時表示,這是健全我國宏觀審慎管理制度和完善房地產金融管理長效機制的重要舉措,有助于提高金融體系韌性和穩健性,促進房地產市場平穩健康發展。同時,推動金融供給側結構性改革,強化銀行業金融機構內在約束,優化信貸結構,支持制造業、科技等經濟社會發展重點領域和小微、三農等薄弱環節融資,推動金融、房地產同實體經濟均衡發展。

在行業人士看來,銀保監會制定這一監管指標,旨在防止地產過熱、資本過快過多流入地產,要求銀行業主動控制資金流入房地產,積極引導新增融資重點流向制造業、中小微企業。

貝殼研究院分析指出,從資金端對房地產信貸進行額度限制,主要目的是為了降低和防范房地產金融風險,推動房地產與金融與實體經濟平衡發展。

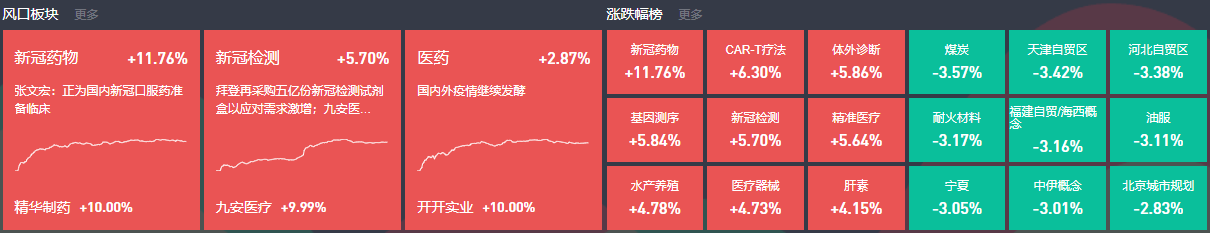

分檔設置占比上限

房地產貸款集中制度是指在我國境內設立的中資法人銀行金融機構,其房地產貸款余額占比及個人住房貸款余額占比應滿足人民銀行、銀保監會確定的管理要求,不得高于監管確定的相應上限。

根據銀行業金融機構資產規模及機構類型,銀保監會分檔對房地產貸款集中度進行管理。

具體來看,中資大型銀行房地產貸款占比上限為40%,個人住房貸款占比上限為32.5%,中資中型銀行的上述兩項數值分別為27.5%、20%,中資小型銀行和非縣域農合機構的上述兩項數值分別為22.5%、17.5%,縣域農合機構的上述兩項數值分別為17.5%、12.5%,村鎮銀行分別為12.5%、7.5%。

上述規定自2021年1月1日起實施,為確保政策平穩實施,監管為銀行機構設置了相應的業務調整過渡期。

《通知》規定,2020年12月末,銀行機構房地產貸款占比、個人住房貸款占比超出《通知》管理要求,超出2個百分點以內的,業務調整過渡期為自通知實施之日起2年;超出2個百分點及以上的,業務調整過渡期為自本通知實施之日起4年。此外,銀行機構需要在實施之日起1個月內,將調整方案報送央行、銀保監會及其地方分支機構。

該《通知》表示,各地銀保監局可根據各地經濟情況,以通知第三檔、第四檔、第五檔房地產貸款集中度管理要求為基準,在增減2.5個百分點的范圍內,確定適合當地銀行機構的房地產貸款上限。

業務調整過渡期結束后因客觀原因未能滿足房地產貸款集中度管理要求的,《通知》指出,由銀行業金融機構提出申請,經人民銀行、銀保監會或當地人民銀行分支機構、銀保監會派出機構評估后認為合理的,可適當延長業務調整過渡期。

貝殼研究院分析認為,實施分類分層管理,從規模和防控風險能力兩方面為依據制定分檔,就意味著以往“小銀行”通過更“靈活”的個人住房貸款政策拓展該部分業務的空間將受到限制,個人住房貸款的利率、資格等方面的管理將更加嚴格。

不過,根據公開資料測算,大部分商業銀行尚未觸及上述規定上限,業內人士表示,消費者無需過度擔心買房申請貸款受到影響,存量住房貸款也不會因為該政策而被銀行提前收回,短期內對房貸利率不會造成影響。

貸款流向呈一增一減趨勢

2020年以來,監管多次發聲強調,要堅持房住不炒的主線,嚴格管控防止銀行流入房市的貸款規模及占比。

在2020中國國際金融年度論壇上,銀保監會副主席周亮表示,金融機構應該嚴格遵循房住不炒的定位,防止房地產市場過度金融化;當年9月14日,銀保監會銀行檢查局副局長朱彤發言稱,銀保監會持續開展30多個重點城市房地產貸款專項整治,加大對首付貸、消費貸資金流入房市的查處力度,引導銀行資金重點支持棚戶區改造等保障性民生工程和居民合理自住購房需求,保障性安居工程貸款余額穩步增長,房地產金融化、泡沫化傾向得到有效遏制。

房地產貸款占比過高不僅不利于經濟的均衡發展,也不利于銀行的風險管控。

“房地產是相對優質的資產,尤其在實體行業資產收益率下行時,寬松資金更愿意進入房地產行業”,一位山東的農商行負責人表示,“但也會導致房價上漲,房地產行業過熱,致使銀行在房地產行業的風險敞口較大。一方面,銀行的資產質量將深受房地產調控政策及行業景氣度影響,另一方面,銀行對信貸資金違規流入樓市較難監控,導致信貸資金違規進入房地產市場的案例頻頻出現,對銀行的風險管控能力造成較大壓力。”

受到監管背景影響,2020年我國金融機構房地產貸款占比有所下降。wind數據顯示,2014年、2015年、2016年,我國金融機構各項貸款余額占比分別為21.27%、22.36%、25.03%,截至2019年末,這一數值已經升至29%。到了2020年,銀行業金融機構貸款占比開始出現拐點,降至28.83%。

此外,據不完全統計,36家上市一行的房地產貸款增速自2019年開始就明顯放緩,上述變化表明,監管的督促已初步取得成效。

中國民生銀行首席研究員溫彬認為,“目前,高過房地產長效機制建設取得明顯成效,但部分銀行機構占比過高、遠超平均水平。出臺房地產貸款集中管理制度有助于進一步增強金融服務實體經濟能力,特別是加大對制造業、科技創新、綠色金融、小微企業等關鍵領域和薄弱環節的支持力度”。

此前,監管也表示,要引導銀行保險機構加大對制造業支持力度。2020年5月23日,銀保監會有關部門負責人明確要求“全年制造業貸款余額增速不低于5%,年末制造業中長期貸款占比比年初提高1個百分點,信用貸款余額增速不低于3%”的“五一三”任務,推動大型銀行加大對制造業資源傾斜。

事實上,2020年以來,金融機構投入房地產的貸款持續瘦身,投入制造業等實體行業貸款卻迅猛增長,有力推動了制造業的復蘇和增長。截至2020年三季度末,我國制造業貸款余額達19.7萬億元,比年初增加2萬億元,高于過去5年的累計增量;增長11.3%,為近5年最高。2020年11月份,中國制造業PMI環比上升0.7個百分點至52.1%。

(文 | 張夢依)

新化月報網報料熱線:886 2395@qq.com

最近更新

- 市政協委員建議推動出臺《重慶市民營企業發展促進條例》高質量集聚發展“專精特新”中小企業2022-01-15

- 噴灑消毒劑2.9噸!鶴壁鶴山區對城區公共場所集中消殺2022-01-15

- 大慶兩會看檢察 | 漫看大慶檢察“高光”時刻(一)2022-01-15

- @所有焦作人 坐火車不用再帶身份證了2022-01-15

- 從警前VS從警后,一同追憶那段“芳華”!2022-01-15

- 速看!福州這個路段出行有變2022-01-15

- 【長三角日報】紹興原市委書記馬衛光,任杭州市政協黨組書記2022-01-15

- 西安市新城區發布關于在外人員返鄉有關事項的通告2022-01-15

- 大幅提速!長春中院首次適用二審民事案件獨任制審判2022-01-15

- 天津津南檢察:“既要抓好防疫,也要辦好案件”2022-01-15

- 豫警文苑丨黑夜卡口,藏著最深的愛和最亮的光2022-01-15

- 全省法院實現訴訟費繳退費“線上辦” 傳統線下繳退費功能為何仍保留?2022-01-15

- 受疫情影響西安部分區縣蔬菜滯銷,亟需各方助力解決2022-01-15

- 恩施州6個重大交通運輸項目集中開工!總投資32億元2022-01-15

- 【15號用】3崗招聘若干人!45歲以下可報!五險一金+包食宿!2022-01-15

- 國際科技合作助推湖南優勢領域提升國際競爭力2022-01-15

- 延安城區新增車位3100個 有效破解停車難2022-01-15

- 鴻星爾克入選2021年“誠信之星”!2022-01-15

- 菏澤農商行新興支行開展包片行政村信貸產品推介活動2022-01-15

- 鞏義市:黨員“雙報到”進社區 為民服務“不打烊”2022-01-15

- 廣東珠海1月15日新報告1例本土確診病例2022-01-15

- 大降價!阜陽即將啟動2022-01-15

- 北京專報丨國家衛健委:天津疫情仍在持續發展,西安疫情進入收尾階段2022-01-15

- 陜西對符合解除隔離條件人員 落實后續7天居家健康監測措施2022-01-15

- 信陽消防聯合多部門 開展應急實戰演練2022-01-15

- 城西區:“紅色存折”讓社區志愿服務更有溫度2022-01-15

- 乘動車忘帶身份證 可開電子證明2022-01-15

- 陜西組建2400人的省級醫療團隊 支援本土確診病例救治工作2022-01-15

- “德爾塔”與“奧密克戎”,救治有何不同?2022-01-15

- 手拉手共成長 長沙清水塘北辰小學孩子“牽手”湘西娃2022-01-15